即刻App年轻人的同好社区

下载

#宏观经济-美国 看到前几天麦粉们po出来的,麦sir的各种花式搬运图文里@CopyMan ,有一小段吸引了我(图1):

美债短期和长期利率已经倒挂,是非常明显的经济放缓(甚至衰退)的迹象。

看来“完美人设”中,少不了“通晓宏观经济大势”这部分呀!😂那我必须来蹭蹭这热度,刚好来尝试讲讲这句话背后的所以然。毕竟,得多少知道点门道,才装得更有范嘛!

→→→三句话版本←←←

美国政府向你借钱时,会根据还款期限长短而给你不同程度的回报,高回报对应着较高的美债利率。一般来说,如果你把钱借给他们用10年才还,比起只借2年,应该获得更高的利率才是。而如果发现,只借2年反而得到更多的回报,也就是短期利率高于长期,那么有些人会警告你:从过去30年的经验看,美国经济可能要进入寒冬了。

→→→长(很多的)版本←←←

美国以国家身份发行债权,你投它1000美元,其实就相当于借了这1000给美国政府;而就像去银行贷款,美国财政想从你这借钱也得付你利息[1],而利率就是对于你借钱的鼓励力度。

那么借了钱,多长时间还清呢?这便是国债的还款期限了,最短几天就还,最长的可以拖30年,而利率也会随之变动。一般来说,还款期限越长,利率越高,其中一个主要原因,就是时间拖得越久,大家越说不准到时是不是真能拿回钱,也就是赖账[2]风险更高了,你得给我更多回报来说动我借钱。 因此,“正”常情况下,长期国债利率应该高于短期,或者说利差——就是长利率减短利率——大于零;而业界、学界一般就是看10年期减去2年期利率[3]。说完“正”, “倒挂”就好理解了,其实就是2年期比10年期的利率大。

那么,原来那条动态前半句,用人话来说就是,美国向你借债,说好了还债还得越早,反而要付给你越高的利息。

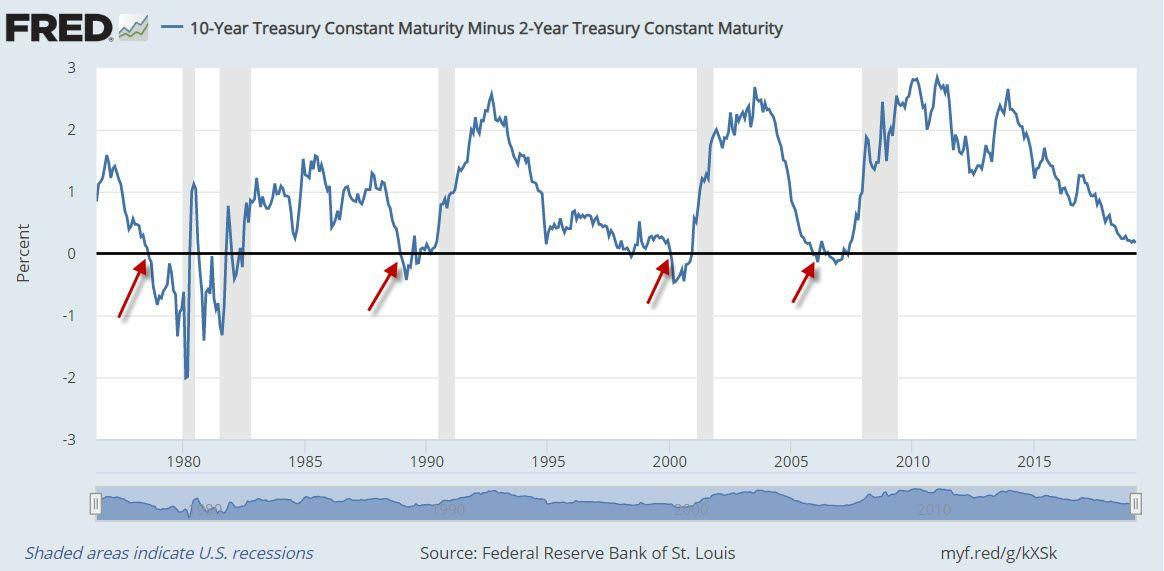

但是,玄乎就玄乎在后半句:凭什么这个倒挂,就是经济放缓甚至衰退的迹象呢?一个回答是,过去三十年就是这么个情况:每次长期利率一低于短期(利差为负),大概一、两年后经济就开始衰退。如图2,蓝线是10年期减2年期的利差,每一个红箭头(利差破0)后就紧跟着一截灰柱(通常定义的衰退)。除了这样“看图说话”外,经济学家测算过至少过去三次衰退中,这倒挂确实有着很强的预测性[4]。

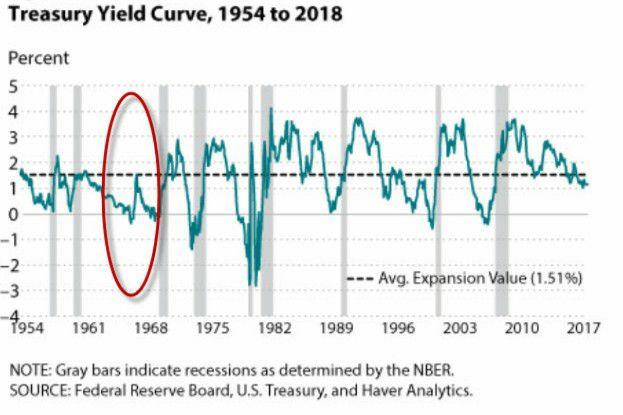

不难发现这个回答的大漏洞:你咋知道不是巧合呢,我在股市里买啥啥跌呢,你还都怪我不成?其实,确实有不少虽然倒挂,近期也相安无事的反例。当我们把视野从过去的三十年放宽到五十年,令人窘迫的一幕出现在了60年代(图3红圈):1966年利差就破0了,结果差不多四年后才进入衰退。而如果把视野看向美国以外,反例就更多了,例如澳大利亚在过去二十五年间已经三次倒挂了,也一直没有衰退。

那么,难道这后半句话,真的纯粹是玄学?也不全是。从学界到公共政策界有许多人都在尝试去验证及解释利差变化带来的预测能力[5],让玄学接近科学(?)。我比较信服的一个理论大致是这样的:国债利率可以被看做是人们对于自己消费水平的预期增长率[6]。因此正常情况下,长期利率高于短期利率也正意味着人们觉得消费水平会升温,带动经济高速增长;当倒挂出现时,恰是人们变悲观的时候[7]。如果在这个时候再受到些实锤打击(例如90年的战争,07年的房市崩塌),经济则更容易进入衰退。

说到底,并不是倒挂直接预测衰退。倒挂更可能是预示了一个更脆弱,更容易进入衰退的经济环境。因此看到倒挂,我们要更警惕地观察其中的风吹草动,结合其它关键的指标,来判断衰退风险。

美债短期和长期利率已经倒挂,是非常明显的经济放缓(甚至衰退)的迹象。

看来“完美人设”中,少不了“通晓宏观经济大势”这部分呀!😂那我必须来蹭蹭这热度,刚好来尝试讲讲这句话背后的所以然。毕竟,得多少知道点门道,才装得更有范嘛!

→→→三句话版本←←←

美国政府向你借钱时,会根据还款期限长短而给你不同程度的回报,高回报对应着较高的美债利率。一般来说,如果你把钱借给他们用10年才还,比起只借2年,应该获得更高的利率才是。而如果发现,只借2年反而得到更多的回报,也就是短期利率高于长期,那么有些人会警告你:从过去30年的经验看,美国经济可能要进入寒冬了。

→→→长(很多的)版本←←←

美国以国家身份发行债权,你投它1000美元,其实就相当于借了这1000给美国政府;而就像去银行贷款,美国财政想从你这借钱也得付你利息[1],而利率就是对于你借钱的鼓励力度。

那么借了钱,多长时间还清呢?这便是国债的还款期限了,最短几天就还,最长的可以拖30年,而利率也会随之变动。一般来说,还款期限越长,利率越高,其中一个主要原因,就是时间拖得越久,大家越说不准到时是不是真能拿回钱,也就是赖账[2]风险更高了,你得给我更多回报来说动我借钱。 因此,“正”常情况下,长期国债利率应该高于短期,或者说利差——就是长利率减短利率——大于零;而业界、学界一般就是看10年期减去2年期利率[3]。说完“正”, “倒挂”就好理解了,其实就是2年期比10年期的利率大。

那么,原来那条动态前半句,用人话来说就是,美国向你借债,说好了还债还得越早,反而要付给你越高的利息。

但是,玄乎就玄乎在后半句:凭什么这个倒挂,就是经济放缓甚至衰退的迹象呢?一个回答是,过去三十年就是这么个情况:每次长期利率一低于短期(利差为负),大概一、两年后经济就开始衰退。如图2,蓝线是10年期减2年期的利差,每一个红箭头(利差破0)后就紧跟着一截灰柱(通常定义的衰退)。除了这样“看图说话”外,经济学家测算过至少过去三次衰退中,这倒挂确实有着很强的预测性[4]。

不难发现这个回答的大漏洞:你咋知道不是巧合呢,我在股市里买啥啥跌呢,你还都怪我不成?其实,确实有不少虽然倒挂,近期也相安无事的反例。当我们把视野从过去的三十年放宽到五十年,令人窘迫的一幕出现在了60年代(图3红圈):1966年利差就破0了,结果差不多四年后才进入衰退。而如果把视野看向美国以外,反例就更多了,例如澳大利亚在过去二十五年间已经三次倒挂了,也一直没有衰退。

那么,难道这后半句话,真的纯粹是玄学?也不全是。从学界到公共政策界有许多人都在尝试去验证及解释利差变化带来的预测能力[5],让玄学接近科学(?)。我比较信服的一个理论大致是这样的:国债利率可以被看做是人们对于自己消费水平的预期增长率[6]。因此正常情况下,长期利率高于短期利率也正意味着人们觉得消费水平会升温,带动经济高速增长;当倒挂出现时,恰是人们变悲观的时候[7]。如果在这个时候再受到些实锤打击(例如90年的战争,07年的房市崩塌),经济则更容易进入衰退。

说到底,并不是倒挂直接预测衰退。倒挂更可能是预示了一个更脆弱,更容易进入衰退的经济环境。因此看到倒挂,我们要更警惕地观察其中的风吹草动,结合其它关键的指标,来判断衰退风险。

16 52

来自圈子

经济学小教室

418868人已经加入